YDB — универсальная реляционная СУБД с открытым ядром для бизнес-критичных систем федерального масштаба. Позволяет разрабатывать высоконагруженные и геораспределённые транзакционные приложения, корпоративные хранилища и системы потоковой обработки данных.

Обзор IT‑проектов и трендов финансовой отрасли

Банки и страховые компании ищут баланс между внедрением инноваций и соблюдением регуляторных и законодательных требований. Что уже работает и куда движется финсектор — рассказываем в новом обзоре.

- Успешная цифровая трансформация в финансовой сфере начинается с продуманных инвестиций в технологии, включая гибридные решения (облачную и локальную инфраструктуру), платформенные подходы и искусственный интеллект.

- Гибридные стратегии становятся ответом на вызовы высокой конкуренции, растущих ожиданий клиентов и сложной регуляторной среды в финансовом секторе.

- Газпромбанк модернизировал архитектуру расчётного центра с помощью распределённой СУБД YDB, что позволило сократить среднее время обработки операций более чем на 30%.

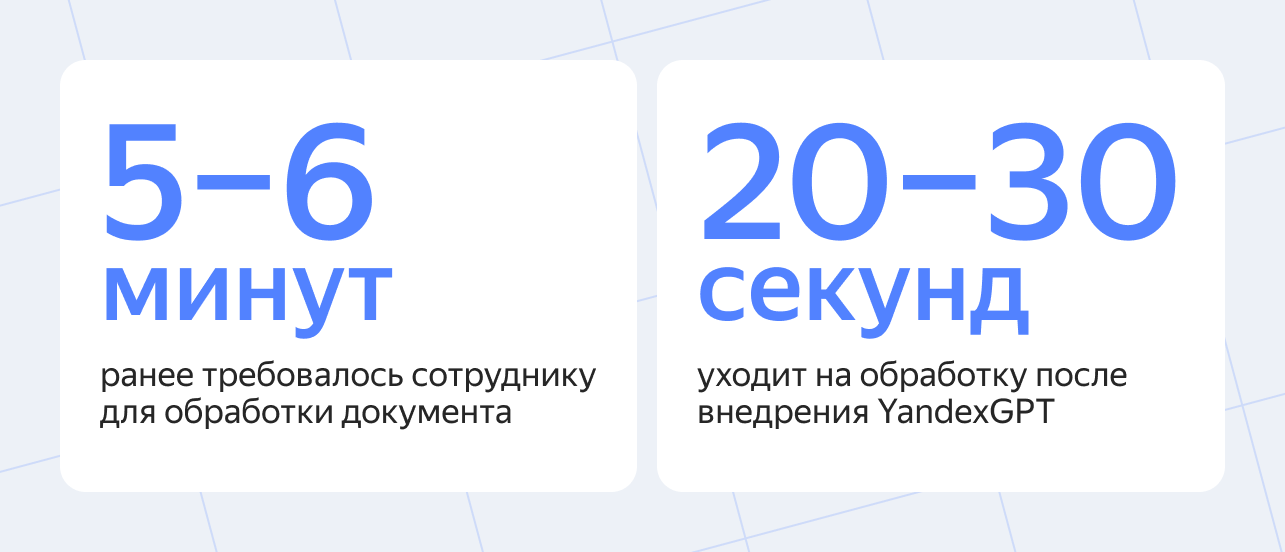

- Payselection полностью перевёл инфраструктуру в Yandex Cloud, что дало гибкость в масштабировании, ускорило запуск новых функций и сократило расходы на IT-поддержку.

- В «Ренессанс страхование» и «Ренессанс Жизнь» с помощью YandexGPT автоматизировали внутренние процессы, что позволило ускорить согласование медицинских услуг и обработку документов.

- Yandex Neurosupport — новый сервис интеллектуальных подсказок, встроенный в рабочее окно оператора, который экономит время сотрудников и повышает качество обработки обращений за счёт внедрения ИИ.

- Вопрос безопасности при внедрении больших языковых моделей в финансовом секторе — один из самых частых и требует доработки и масштабирования внутренней инфраструктуры.

- Большинство банков придерживаются гибридной стратегии, используя облако для разработки, тестирования гипотез, аналитики и быстрого запуска сервисов.

По данным исследования BCG

Финансовый сектор сталкивается с высокой конкуренцией, растущими ожиданиями клиентов и сложной регуляторной средой. На этом фоне гибридные стратегии становятся не просто трендом, а ответом на вызовы: они позволяют одновременно обеспечивать устойчивость, гибкость и скорость внедрения новых технологий.

О том, какие решения и подходы уже доказали эффективность, в новом обзоре рассказывает Александр Долбнев, директор по работе с финансовым сектором Yandex Cloud.

Кейсы финансовых компаний

Газпромбанк ускоряет расчёты с помощью YDB

Первый кейс — это пример подхода «cloud‑first, hybrid ready», когда технологию, ранее доступную для использования в облаке, развернули непосредственно в инфраструктуре клиента. Речь о распределённой СУБД YDB

С помощью YDB Газпромбанк модернизировал архитектуру расчётного центра

При росте объёмов цифровых платежей и ужесточении требований к надёжности сервисов банкам особенно важно работать бесперебойно и быстро обрабатывать операции. Такие технологии позволяют соблюдать регуляторные нормы и одновременно повышать устойчивость систем. Это пример того, как отечественные разработки успешно справляются с задачами enterprise‑уровня.

Облако как драйвер роста для Payselection

Если предыдущий кейс показывал гибридный подход, то этот больше соответствует облачной стратегии. Payselection, один из быстрорастущих платёжных сервисов, полностью перевёл инфраструктуру в Yandex Cloud. Это дало гибкость в масштабировании, ускорило запуск новых функций и сократило расходы на IT‑поддержку.

Особенно важно, что инфраструктура Payselection в Yandex Cloud прошла аудит на соответствие требованиям стандарта PCI DSS — необходимое условие для работы с платёжной информацией и фактор доверия со стороны клиентов и партнёров.

Опыт Payselection — иллюстрация того, как даже небольшие компании могут запускать серьёзные финтех‑продукты, если технологическая база надёжна и масштабируема.

Финансовый ИИ‑ассистент на маркетплейсе Банки.ру

Крупнейший маркетплейс финансовых продуктов Банки.ру запустил AI‑ассистента на базе YandexGPT. Он уже обрабатывает 14% входящих обращений, а к концу года планируется выйти на 20%. Ассистент отвечает на вопросы, помогает подобрать кредит или вклад, объясняет условия — и делает это быстро, точно и круглосуточно.

Интересно, что проект реализовали на архитектуре RAG: модель не просто отвечает, а «подтягивает» актуальную информацию из базы знаний. В результате компании удалось ускорить обработку наиболее частых обращений и, как следствие, сократить нагрузку на операторов.

Так выглядит процесс обработки запроса чат‑ботом

Инвестиционный ассистент FinGPT от «Финуслуг» Мосбиржи

Маркетплейс «Финуслуги» Московской Биржи представил обновлённую версию инвестиционного чат‑бота FinGPT

Новая версия построена на базе нескольких ИИ‑агентов, которые помогают обрабатывать сложные запросы и давать развёрнутые ответы. FinGPT учитывает специфику российского рынка, анализирует отчётность, корпоративные события, документы ЦБ и другие источники.

Ассистент в экосистеме Мосбиржи и «Финуслуг» станет полезным инструментом для повышения финансовой грамотности и поддержки клиентов. Проект реализован в партнёрстве с провайдером, доказавшим эффективность ИИ‑решений в масштабных финтех‑сценариях.

Ренессанс ускоряет процессы внутри компании с помощью LLM

Если в кейсах Банки.ру и Мосбиржи искусственный интеллект работает напрямую с пользователями, то в «Ренессанс страхование» и «Ренессанс Жизнь» — помогает упростить внутренние процессы и снять нагрузку с сотрудников.

В «Ренессанс страхование» с помощью YandexGPT автоматизировали согласование медицинских услуг по программам ДМС. Раньше на это уходило несколько часов: врачи всё делали вручную. Теперь клиенту достаточно отправить медицинское назначение через приложение, после чего нейросеть сравнит его с условиями страховки и за 2–5 минут выдаст результат. Персональные данные обезличиваются, требования к безопасности соблюдаются.

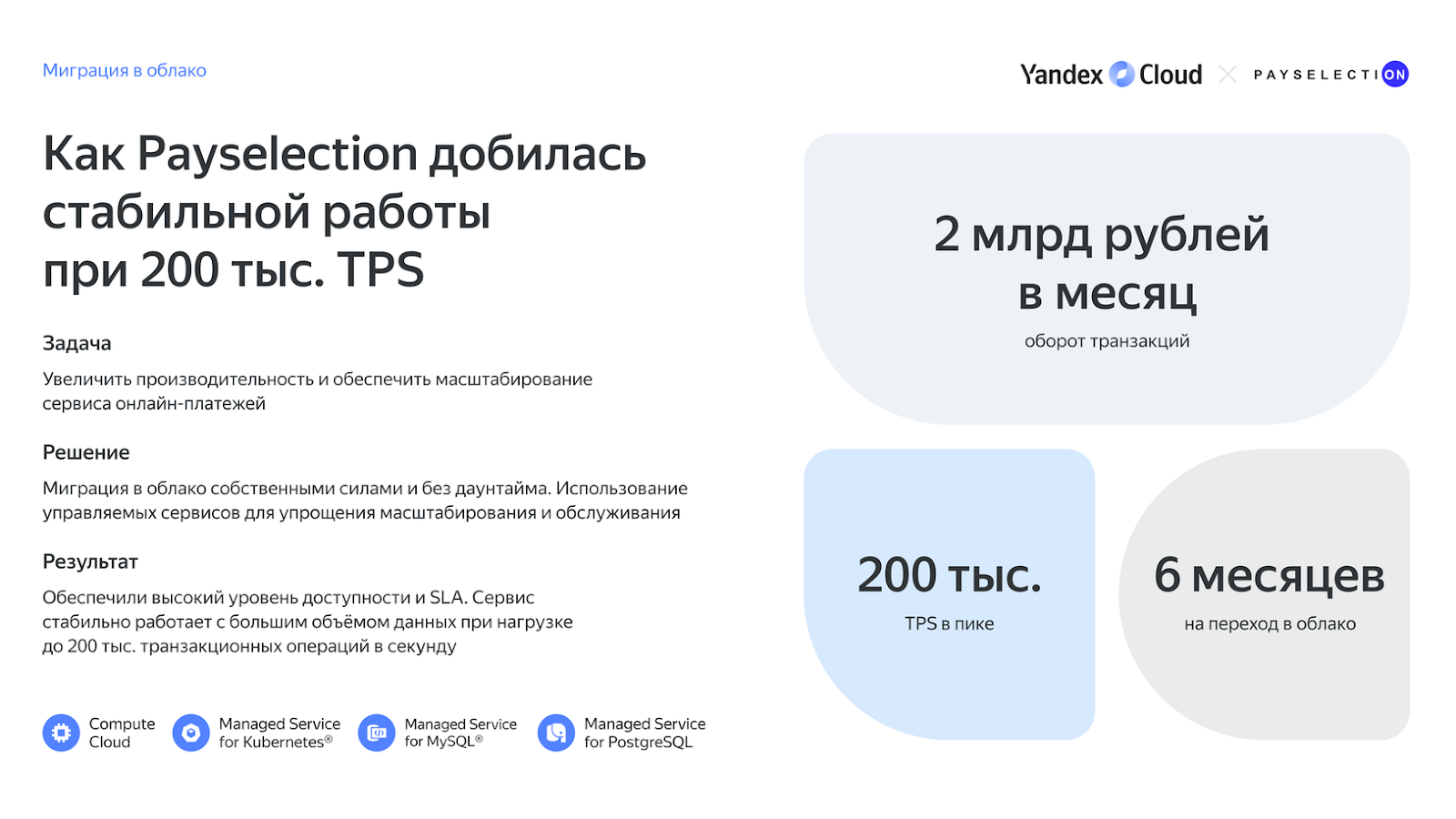

В «Ренессанс Жизнь» LLM помогает обрабатывать документы от госорганов, регуляторов и клиентов. Система использует две модели: YandexGPT Pro и YandexGPT Lite. Если данные подсвечены цветом, значит, при кросс‑валидации модели дали разный результат. Тогда нужна ручная проверка.

Подробнее об этих кейсах рассказывал на конференции Data&ML2Business Александр Мольский, вице‑президент по цифровой трансформации «Группы Ренессанс Страхование».

Вместе с примерами Банки.ру и Мосбиржи это показывает устойчивую тенденцию: ИИ‑технологии становятся важной частью внутренней трансформации финансовых организаций. Они не только автоматизируют внешние сервисы, но и усиливают эффективность бизнес‑процессов «изнутри».

Инновации для банков и страховых компаний

Умная поддержка операторов в реальном времени с помощью ИИ

В этот же тренд органично вписывается и Yandex Neurosupport — наш новый сервис интеллектуальных подсказок, встроенный в рабочее окно оператора. Его цель та же: экономить время сотрудников и повышать качество обработки обращений за счёт внедрения ИИ в повседневную рутину. В основе Yandex Neurosupport лежит модель YandexGPT, которая формирует рекомендации в реальном времени — с учётом текста диалога и бизнес‑контекста обращения.

Технологию уже внедрили в Яндекс Еде и Яндекс Маркете для улучшения работы поддержки клиентов

Для банков и страховых компаний сервис будет особенно полезен: операторы смогут быстрее ориентироваться в продуктах и реже ошибаться, а клиенты — получать точную информацию без ожиданий и переводов от одного сотрудника поддержки к другому. Особенно ценна интеграция с внутренними базами знаний и CRM — ИИ подсказывает не абстрактно, а применительно к конкретному случаю.

Схема работы Yandex Neurosupport. Сервис находит документ с нужной информацией, генерирует на его основе ответ и предлагает подсказку оператору. Тот решает, отправить ответ без изменений, скорректировать его или написать самостоятельно

Визуально‑генеративные модели в банковских и страховых сценариях

VLM — класс нейросетей, которые обрабатывают не только текст, но и изображения. Они позволяют анализировать документы, интерфейсы, графики и визуальные объекты в связке с языковым контекстом.

Для банковского и страхового секторов это открывает возможности по автоматизации сложных сценариев: от онбординга клиентов с документами до поддержки по интерфейсу мобильного банка. Например, такая модель может распознать скриншот с ошибкой и подсказать клиенту, как её устранить, или проанализировать фото документа и проверить корректность данных.

Недавно мы открыли доступ к опенсорсным VLM: Deepseek VL2 Tiny, Qwen2.5 VL, Gemma3 27B и другим. Новые модели доступны в Yandex Cloud AI Studio для пакетной обработки большого количества изображений: за один раз в нейросети можно отправить сразу множество запросов. Вскоре клиентам также будет доступна наша собственная VLM‑модель, уже используемая в Алисе, Нейроэксперте и Поиске. Это станет новым этапом в развитии клиентских интерфейсов — более интуитивных, визуальных и удобных.

Отраслевые инсайты

Вопрос безопасности внедрения технологии LLM в финсекторе

В то же время один из самых частых вопросов, который поднимается на встречах с банками, — насколько безопасно внедрять большие языковые модели и как это делать правильно.

Эту тему подробно обсудили на конференции MobFinance в рамках дискуссии «Как преодолеть барьеры внедрения ИИ в банках?». Финансовые организации одними из первых начали использовать LLM для улучшения клиентского опыта, но при внедрении возникают различные риски, а также необходимость доработки и масштабирования внутренней инфраструктуры, потребность в развитии компетенций и контроле работы с данными.

Согласно наблюдаемому тренду, в моменте бывает трудно оценить монетизацию от внедрения ИИ, поэтому многие средние организации предпочитают использовать облачные технологии. Необязательно сразу разворачивать свою инфраструктуру — можно начать с MVP в облаке и оценить эффективность продукта. Конечно, в таком случае вопрос безопасности выходит на первый план, поэтому мы делимся экспертизой в аспектах безопасности ИИ

Рынок ищет баланс между безопасностью, эффективностью и реалистичными ресурсами. Сейчас задача в том, чтобы выбрать правильную траекторию внедрения под свои возможности.

О похожих вызовах говорили и на встрече Talk.Insurance, где эксперты страхового рынка обсуждали применение GPT и речевой аналитики. Здесь на первый план вышли практические кейсы: как технологии помогают операторам быть эмпатичными и эффективными, как меняется взаимодействие с клиентами. Участники сошлись во мнении: искусственный интеллект — уже не киллер‑фича, а новая норма, и сегодня важнее всего обмен опытом и адаптация к этим реалиям.

Финтех и облака

Банк России в документе

Уже сейчас большая часть игроков использует гибридную инфраструктуру, включая облачные технологии в IT‑стратегии. Это и стало темой панельной дискуссии на PHDays при поддержке Ассоциации ФинТех.

Большинство банков придерживаются именно гибридной стратегии: критичные информационные системы оставляют в контуре, а облако применяют для разработки, тестирования новых гипотез (в том числе с применением ИИ), аналитики и быстрого запуска новых сервисов для систем, не содержащих банковскую тайну. Многие из них уже можно размещать на облачных платформах, если провайдер соответствует требованиям регулятора и предоставляет разработки для защиты облачной инфраструктуры.

В продвинутых кейсах банки выстраивают архитектуры систем, где облачная и on‑premise‑инфраструктура применяются одновременно. Это позволяет гибко масштабироваться и повышает отказоустойчивость.

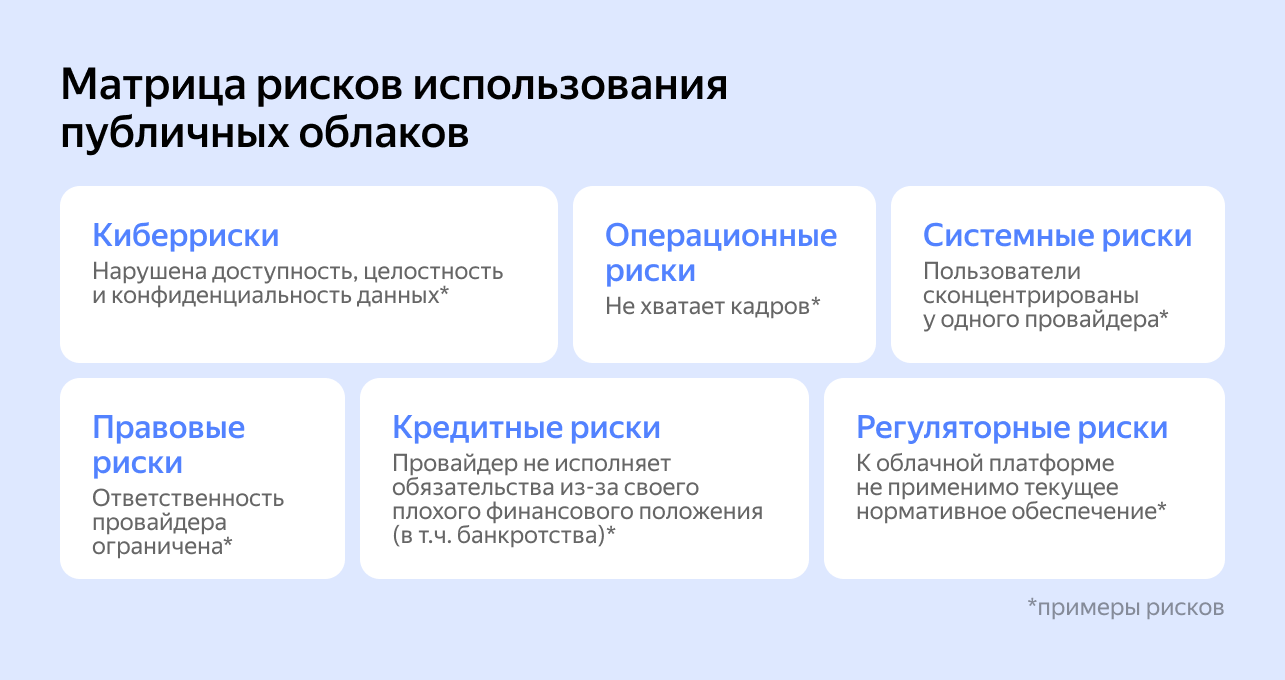

Обсуждение продолжилось и на практикуме «Финтех въезжает в облако» в рамках Cloud Security Day. На мероприятии Ассоциация ФинТех и Мосбиржа представили матрицу рисков использования публичных облаков и обсудили их актуальность. В матрице разобраны различные риски, от регуляторных до операционных и правовых.

Главный вывод, что рынку очевидны преимущества облаков, но ожидается прояснение существующих «серых зон» в законодательстве через закон об аутсорсинге. Риски обозначены — облачные провайдеры совместно с участниками рынка уже прорабатывают и предлагают меры их митигации.

В этот же контекст хорошо вписывается и тренд на Banking‑as‑a‑Service. Это оптимальный подход для средних и в особенности малых банков, который позволяет им сохранять конкурентоспособность и рентабельность. С точки зрения бизнеса облачные сервисы ускоряют выход новых банковских разработок на рынок. С точки зрения соблюдения требований безопасности — проще и экономичнее использовать безопасное публичное облако, соответствующее требованиям регулятора, чем содержать большой штат IT- и ИБ‑специалистов — и делать всё самостоятельно.

Таким образом, долгосрочный тренд развития технологий в финансовых организациях понятен: будущее за гибридными архитектурами, где облако — не альтернатива, а неотъемлемая часть IT‑ландшафта.